Produk akhir dari proses akuntansi, yang paling penting, adalah laporan keuangan. Dengan membaca laporan keuangan,manajemen, pemilik perusahaan, dan sesiapapun yang berkepentingan, bisa mengetahui kondisi keuangan perusahaan. Ironinya, dari sekian banyak pihak yang berkentingan atas produk ini, yang sungguh-sungguh memahami logika laporan keuangan tidak banyak. Dan itu bisa dimengerti karena mereka memang berasal dari kalangan yang berbeda-beda—mungkin malah lebih banyak yang dari luar akuntansi dan keuangan.

Yang sulit untuk dimengerti adalah bila: orang accounting (yang membuat laporan itu sendiri) yang tidak sungguh-sungguh memahami logika di balik laporan keuangan. Boleh percaya boleh tidak, yang seperti ini sudah pernah saya temukan berkali-kali.

“Mana mungkin. Bukankah orang-orang accounting memang dididik dan ditempa—sejak di bangku kuliah—untuk sungguh-sungguh menguasai akuntansi?”

Mungkin ini kenyataan pahit yang harus ditelan, sekaligus tantangan yang harus dijawab oleh rekan-rekan akuntan pendidik (pengajar akuntansi di kampus-kampus) bahwa, apa yang selama ini diajarkan lebih banyak kulit ketimbang isinya. Sehingga output yang dihasilkan adalah anak-anak akuntansi yang bisa menjurnal dan membuat laporan keuangan tetapi tidak sungguh-sungguh memahami logika atas apa yang mereka buat.

Jurnal dan laporan keuangan yang mereka hasilkan, secara teknis, benar. Tetapi begitu ada masalah mereka mengalami kesulitan untuk menelusuri darimana sumber masalahnya. Al hasil mereka tidak (belum) mampu memberikan masukan yang diharapkan oleh pihak manajemen perusahaan. Lebih parahnya lagi, bahkan untuk sekedar menjelaskan “mengapa bisa demikian?”-pun tidak bisa.

Misalnya:

1. Angka pendapatan tinggi, tetapi mengapa Laporan Laba Rugi menunjukan angka laba yang sangat kecil? (Tolong jangan buru-buru menjawab “karena cost-nya tinggi,” nanti terjebak sendiri.)

2. Angka penjualan rendah, tetapi mengapa Laporan Laba Ruginya menunjukan angka minus alias rugi? Bukankah bila penjualan rendah berarti aktivitas produksi juga rendah sehingga mestinya tidak rugi?

3. Penjualan begitu tinggi, Laporan Laba Rugi menunjukan angka laba yang signifikan, tetapi mengapa begitu banyak vendor (supplier) yang mengeluhkan keterlambatan pembayaran?

4. Ekuitas Pemilik menunjukan peningkatan yang cukup besar, tetapi mengapa tidak ada dividen yang bisa dibagikan kepada pemegang saham?

Keempat pertanyaan di atas sesungguhnya hanya memerlukan logika akuntansi yang sangat sederhana dan lumrah terjadi di hampir semua perusahaan. Kenyataannya, saat ditanya pegawai accounting seringkali gelagapan, akhirnya tidak bisa menjelaskan dengan baik. Setidaknya, minimal mereka bisa menjelaskan “mengapa bisa terjadi demikian?”.

Idealnya, jika mereka memahami logika-logika dibalik sebuah laporan keuangan, mestinya mereka bisa memberi saran dan masukan bagi manajemen mengenai apa yang perlu (atau tak perlu) dilakukan di masa-masa yang akan datang agar masalah yang sama tidak terjadi lagi.

Mengingat kembali masa-masa kuliah dahulu (bisa jadi sekarang sudah jauh lebih baik), materi mata kuliah begitu banyak sementara waktu yang tersedia sangat sempit, “so little time, so many things to do.”

Mata kuliah ‘Akuntansi Dasar’ (Basic Accounting) misalnya. Dengan materi yang begitu banyak, harus bisa diselesaikan hanya dalam 48 kali pertemuan. Setiap pertemuan selalu digunakan untuk mengejar penyelesaian materi yang isinya memang semuanya bersifat teknikal. Samasekali tidak ada ruang untuk menanamkan pemahaman-pemahaman logika akuntansi (mulai dari siklus akuntansi, menjurnal hingga membuat laporan keuangan).

Bahwa kematangan logika bertumbuh seiring dengan pengalaman kerja, BETUL. Bahwa bangku kuliah hanya memberikan bekal dasar, boleh jadi IYA (terutama untuk universitas non-elite, tanpa AC, tanpa dasi, masih pakai kapur tulis, seperti tempat saya berkuliah dahulu).

Di sinilah akhirnya bermuara: TERGANTUNG MASING-MASING INDIVIDU.

Tantangan utamanya—terutama bagi kita yang sudah bekerja: Bagimana caranya mengasah kemampuan logika akuntansi diantara himpitan tugas rutin sehari-hari yang seolah tak ada habisnya?

Itulah semangat dasar yang menjadi latar belakang mengapa ‘Jurnal Akuantansi Keuangan’ (JAK) ada, yaitu: menjadi tempat untuk sharing dan diskusi sambil mengasah skill akuntansi (hard maupun soft skill) di sela-sela rutinitas sehari-hari. Pengelola JAK sadar sepenuhnya bahwa keberadaan JAK pastinya masih jauh dari apa yang diharapkan. Tetapi mudah-mudahan bisa menjadi alternative sekaligus awal yang baik.

Melalui tulisan sederhana ini, saya pribadi ingin mengajak siapa saja yang tertarik untuk mengksplorasi logika-logika di balik sebuah laporan keuangan.

Seperti telah saya sampaikan di awal, produk akhir dari akuntansi adalah laporan keuangan. Dengan membaca laporan keuangan, mereka yang berkepentingan bisa mengetahui kondisi keuangan perusahaan.

Kondisi apa saja yang bisa dilihat dengan membaca laporan keuangan?

Untuk sungguh-sungguh memahami logikanya, anda harus memposisikan diri sebagai sesorang yang sangat berkepentingan untuk mengetahui kondisi keuangan perusahaan. Untuk sementara lupakan status anda saat ini (sebagai pegawai accounting), anggap diri anda adalah pemilik usaha.

Nah, sebagai pemilik usaha, apa yang ingin anda ketahui mengenai kondisi keuangan perusahaan?

Saya coba menebak-nebak (dengan menggunakan kelaziman). Sebagai pengusaha, minimal anda ingin tahu 2 hal berikut ini:

1. Kekayaan Perusahaan

Pertanyaan paling mendasar di wilayah ini adalah: Apakah perusahaan dalam kondisi baik-baik saja? “Baik-baik saja” dalam hal ini maksudnya: Dapat beroperasi secara lancar.

Perusahaan hanya akan bisa lancar beroperasi bila:

(a) Memiliki kas yang cukup untuk memenuhi kebutuhan operasional sehari-hari;

(b) Memiliki kas yang cukup untuk memenuhi kewajiban-kewajibannya, yaitu: mampu membayar utang kepada vendor/supplier, bank, dan membayar dividen kepada pemegang saham;

(c) Memiliki persediaan (bahan baku untuk diproduksi atau barang jadi untuk di jual);

(d) Memiliki sarana dan fasilitas yang cukup untuk menunjang kelancaran operasional perusahaan.

Dengan kata lain, apakah perusahaan memiliki “kekayaan” yang cukup untuk bisa beroperasi dengan lancar? Jawaban atas pertanyaan itu ada di NERACA—yang sering juga disebut sebagai “Laporan Posisi Keuangan.”

Masih ingat dengan persamaan akuntansi di bawah ini?

Aktiva (asset) = Kewajiban (Liability) + Ekuitas Pemilik (equity)

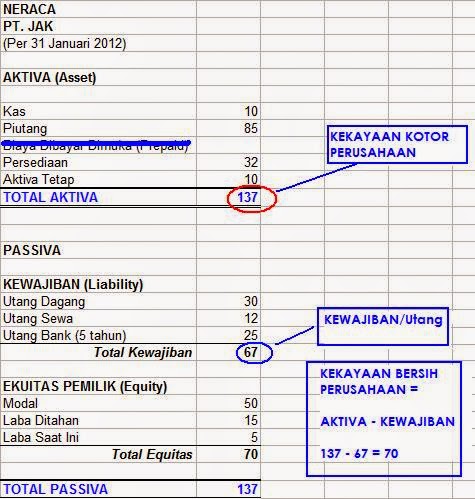

Itulah isi utama dari sebuh Neraca. Untuk visualisasi, silahkan lihat contoh necara sederhana di bawah ini:

Dari contoh Neraca di atas anda sebagai pemilik PT. JAK bisa melihat posisi keuangan perusahaan dan memperoleh informasi sbb:

Kekayaan kotor perusahaan sama dengan total nilai aktiva (asset)-nya. Dalam contoh ini adalah 137. Jika dibandingkan dengan total kewajiban (utang) yang sebesar 67, masih ada selisih kekayaan sebesar 70. Selisih yang 70 inilah yang disebut dengan “Kekayaan Bersih (Net Asset atau Net Worth)” perusahaan.

Dari sini jelas tergambar bahwa perusahaan memiliki kemampuan yang cukup untuk memenuhi semua kewajibannya, dengan asumsi: jika semua asset dijual maka semua utang bisa dilunasi.

Jika kembali ke contoh pertanyaan yang saya sampaikan di awal tulisan: Mestinya perusahaan bisa memenuhi kewajibannya, tetapi mengapa banyak vendor (supplier) yang mengeluhkan keterlambatan pembayaran?

Untuk menjawab pertanyaan spesifik seperti ini, perhatian harus diarahkan ke elemen-elemen neraca yang lebih kecil. Pada sisi aktiva nampak akun “Kas” saldonya hanya 10, sementara akun “Utang Dagang” di sisi sisi Kewajiban nampak sebesar 30. Jelas perusahaan akan mengalami defisit (kekurangan) kas sebesar 20, sehingga banyak vendor yang mengalami penundaan pembayaran.

Mengapa terjadi demikian? Bagaimana cara mengatasinya? Apa yang perlu dilakukan oleh manajemen agar kondisi ini tidak terjadi lagi di masa yang akan datang?

Bentuk Neraca sudah dirancang sedemikian rupa sehingga mampu menjawab semua kemungkinan pertanyaan yang ada. Dengan catatan, anda harus memahami logikanya. Dari total aktiva (asset) sebesar 137, mengapa akun kas nilainya hanya 10, dimana sisanya? Perhatian di alihkan ke elemen-elemen aktiva (asset) lainnya, yaitu:

- Piutang = 85

- Persediaan = 32

- Aktiva Tetap = 10.

Nah ketahuan sudah, asset menumpuk di akun “Piutang” sebesar 85. Sehingga pertanyaan “mengapa”-nya sudah terjawab. Tinggal berpikir bagaimana cara mengatasinya dan cara mencegahnya di waktu yang akan datang. Untuk mengatasinya manajemen perusahaan perlu memfokuskan perhatian pada proses penagihan piutang—mungkin dengan menawarkan potongan untuk pembayaran lebih awal, kalau perlu panggil debt collector jika mengalami kesulitan penagihan. Untuk mencegah agar tidak terjadi lagi di masa yang akan datang, manajemen perlu mengubah kebijakan kredit—mungkin di buat lebih ketat lagi, lebih selektif terhadap pemberian kredit, termin pembayaran di perpendek, dan lain sebagainya.

Selanjutnya, dari Neraca yang sama anda juga bisa melihat bahwa total “Ekuitas Pemilik” meningkat 20. Dari modal awal sebesar 50 kini menjadi 70. Mengapa angkanya sama dengan “Kekayaan Bersih” perusahaan yaitu 70, apakah karena kebetulan?

Tidak. Ini berasal dari persamaan dasar akuntansi: Asset = Kewajiban + Equitas Pemilik. Dengan demikian, maka: Equitas Pemilik = Asset – Kewajiban. Nah jika Kekayaan Bersih = Asset – Kewajiban, Maka otomatis: Kekayaan Bersih = Ekuitas Pemilik.

Jika kembali ke pertanyaan di awal tulisan: “Mengapa ekuitas pemiliki meningkat tetapi tidak ada dividen yang bisa dibagikan kepada pemegang saham”? (dengan kata lain perusahaan tidak bisa memenuhi kewajibannya kepada pemegang saham)

Jawabannya kembali ke masalah ketersediaan kas. Perusahaan tidak memiliki cukup persediaan Kas. Bagaimana mengatasinya? Sama seperti solusi sebelumnya.

Lebih detail mengenai ketersediaan kas dan pengalokasiannya (apakah sudah seperti yang direncanakan, apakah dipergunakan secara efeisien, dan lain sebagainya) bisa dilihat di “Laporan Arus Kas”.

Laporan Arus Kas, untuk perusahaan yang sudah Go Publik (listing di bursa saham) wajib ada. Sedangkan untuk perusahaan non-publik bisa ada bisa tidak. Mengapa boleh ada boleh tidak? Karena “Laporan Arus Kas” hanya merupakan rincian lebih detail dari akun “Kas” di Neraca. Sehingga pada dasarnya, nilai akhir dari laporan arus kas sama dengan saldo yang ada pada akun “Kas” di Neraca. (Catatan: Saya akan membahas laporan arus kas secara terpisah (di tulisan lain).

Hal yang tak kalah pentingnya untuk diketahui dari sebuah Neraca adalah “Tanggal Neraca” (dibawah tulisan “NERACA PT. JAK”), dalam contoh ini adalah “Per 31 Januari 2012.” Artinya: Kekayaan Kotor sebesar 137 dan Kekayaan Bersih sebesar 70 adalah “Kekayaan Perusahaan” per tanggal 31 Januari 2012. Itu sebabnya mengapa dalam teori akuntansi, Neraca didefinisikan sebagai “Laporan yang menyajikan posisi keuangan perusahaan pada tanggal tertentu.” Di U.S. sana sering disebut dengan “Snapshot of Financial Position.”

2. Untung atau Rugi

Mengetahui berapa besarnya kekayaan perusahaan, mengetahui apakah perusahaan mampu melunasi utang-utangnya saja, belumlah cukup. Sebagai pengusaha anda juga ingin tahu:

- Apakah bulan/tahun ini anda untung atau rugi? Jika rugi, mengapa?

- Apakah operasional perusahaan berjalan dengan efisien atau sebaliknya, boros?

- Apakah sumber daya perusahaan lebih banyak digunakan untuk aktivitas yang menghasilkan barang/jasa atau untuk hal-hal di luar itu?

Semua jawabanya ada di ‘Laporan Laba Rugi.’ Untuk visualisasi silahkan lihat contoh Laporan Laba Rugi PT. JAK di bawah ini:

Memperhatikan Laporan Laba Rugi di atas, anda bisa melihat dengan jelas bahwa:

(a) Pendapatan (Revenue) sebesar 187

(b) Harga Pokok Penjualan (Cost of Goods Sold) sebesar 50

(c) Laba Kotor (Gross Profit) sebesar 137

(d) Biaya-biaya 132

(e) Laba Bersih (Net Profit) sebesar 5

(b) Harga Pokok Penjualan (Cost of Goods Sold) sebesar 50

(c) Laba Kotor (Gross Profit) sebesar 137

(d) Biaya-biaya 132

(e) Laba Bersih (Net Profit) sebesar 5

Diantara kelima angka-angka di atas, mana yang paling penting bagi anda sebagai pengusaha? Sudah pasti “Laba Bersih”. Laba bersih menunjukan angka 5. Ini sangat kecil jika dibandingkan dengan nilai Revenue anda yang menunjukan angka 187. Dengan kata lain, profit margin anda hanya 3% (=5/187). Kalau begini ceritanya mah mendingan uangnya di taruh di deposito kan?

Lalu anda tanya orang accounting “Mengapa labanya hanya 5, padahal revenuenya tinggi? Pasti ada yang tidak beres di sini.”

Mungkin dengan cekatan mereka menjawab “Karena biayanya tinggi, boss.”

Ya iyalah. Revenue tinggi, wajar jika biaya juga tinggi (kecuali yang bikin barang dari golongan jin.) Tidak usah orang manajemen, Mbok Jum warung sebelah juga tahu pendapatan dikurangi biaya sama dengan laba atau rugi. Tapi, bukankah bila revenue tinggi, biaya tinggi, mestinya laba masih tetap tinggi?

Pertama, mungkin mereka akan memeriksa kembali angka-angka di laporan, dibandingkan dengan neraca saldo, dibandingkan dengan buku besar, bahkan bukti transaksi dibandingkan dengan catatan transaksi (jurnal) satu-per-satu. Semua perhitungan diperiksa satu per satu. Beberapa hari kemudian mereka kembali dengan jawaban “Semua angka sudah saya periksa, hasilnya benar dan akurat. Semua jurnal sudah benar, tidak ada transaksi yang tertinggal atau diposting dua kali”.

Nah inilah yang saya sebutkan di awal: menguasai teknis akuntansi, mahir menjunal dan membuat laporan keuangan, tetapi tidak (belum) memahami logika akuntansi dengan baik.

Andai sudah memahami logika di balik Laporan Keuangan (Laba Rugi dalam hal ini), mereka tidak perlu sampai memeriksa transaksi satu-per-satu, bahkan mungkin tidak sampai perlu memeriksa saldo buku besar. Cukup hanya dengan melihat Laporan secara sepintas (scanning) dari atas kebawah:

Pertama anda lihat “Pendapatan (revenue)”, lalu anda bandingkan dengan “Harga Pokok Penjualan”, apakah angkanya terlihat logis? Dengan pendapatan sebesar 187, apakah logis jika harga pokok penjualannya 50 sehingga laba kotornya menjadi 137? Permasalahan dilokalisir sampai di sini dahulu.

Untuk mengetahui logis-atau-tidak logis, sebenarnya sudah disediakan alat bantu di bawah “Laba Kotor (Gross Profit)” yang disebut dengan “Gross Profit Margin” yang menunjukan angka 73%. Angka ini tidak akan ada di sana jika tidak ada fungsinya. Apa fungsinya? Untuk mengetahui apakah perbandingan antara pendapatan dengan laba kotor. Pertanyaaan selanjutnya: apakah gross profit margin sebesar 73% itu wajar? Anda bisa memanggil cost accountant anda, merekalah yang paling tahu berapa besarnya gross profit margin untuk produk yang dijual. Separah-parahnya, anda bisa membandingkan angka 73% ini dengan angka gross profit margin bulan lalu—jika perlu, tarik hingga satu tahun ke belakang untuk melihat ‘trend’-nya.

Saya pribadi, untuk penelusuran cepat, memilih menggunakan kelaziman dan benchmark. Dari sana saya tahu bahwa untuk jenis usaha manufaktur gross profit margin ada di kisaran 25 hingga 50%. Untuk jenis perusahaan jasa ada di kisaran 50 hingga 70%. Dan untuk jenis usaha trading (termasuk retail) ada di kisaran 70 hingga 200%.

Nah jika PT. JAK dalam contoh ini adalah perusahaan manufaktur, maka angka gross profit margin sebesar 73% tergolong tinggi. Sehingga akar masalahnya sudah pasti tidak ada di antara wilayah revenue hingga harga pokok penjualan. Lalu dimana? Sudah pasti ada di wilayah biaya-biaya.

Selanjutnya tinggal scanning wilayah akun-akun biaya yang ada di laporan laba rugi. Diantara biaya-biaya tersebut mana yang terlihat tidak wajar? Jika anda punya laporan laba rugi bulan sebelumnya, anda tinggal meletakannya secara bersisian dengan laporan laba rugi Januari 2012 ini, lalu bandingkan. Dalam contoh ini saya tidak buatkan laporan laba rugi bulan sebelumnya sebagai pembanding. Angka yang janggal langsung saja saya beri warna merah, yaitu “Biaya Telepon” sebesar 35. Mengapa ini janggal? Bandingkan dengan “Biaya Gaji?”—apakah logis biaya telepon lebih besar dibandingkan biaya gaji dalam sebuah perusahaan manufaktur? Tidak logis.

“Bukankah tadi sudah diperiksa oleh orang accounting dan mereka mengatakan semua transaksi sudah diperiksa hingga ke nota-nya dan hasilnya akurat?”

Yup. Jika jurnal dan angka di nota benar, berarti yang salah adalah: ORANG YANG BOROS MENGGUNAKAN TELEPHONE. Biaya telephone bengkak begitu besar sudah pasti ada pemakaian yang luar biasa tinggi di luar kebutuhan perusahaan. Selanjutnya tinggal kirim memo ke HRD untuk investigasi lebih lanjut (siapa yang menelpon pacar berjam-jam setiap hari?). Untuk mencegah agar tidak tejadi lagi di masa yang akan datang, mungkin HRD perlu membuat aturan pemakaian telepon. Misalnya: Akses inetrlokal, handphone dan SLI hanya untuk manajer ke atas dengan menggunakan PIN—sehingga penggunaannya bisa diketahui. Sedangkan untuk staff, jika perlu interlokal, SLI atau handphone harus via operator (front office) dengan approval dari manajer.

Logika-logika dasar seperti ini sangat perlu terus diasah, agar penguasaan akuntansi dan keuangan menjadi semakin matang, sehingga bisa menjalankan fungsi dengan baik, bisa memberi masukan yang bermanfaat bagi perusahaan.

Ini baru sebagian kecil dan masih di permukaan. Semakin dalam menyelam, semakin detail, sudah pasti semakin banyak pula ragam logika akuntansi yang harus dipelajari. Tentunya ini bukan sesuatu yang bisa dikuasai secara instant. Butuh waktu, kesabaran dan kesungguhan.

Bagi mereka yang sudah bekerja, dan masih merasa perlu mengasah kemampuan akuntansi melalui pemahaman logika-logikanya, tidak ada cara selain “Learn as you go.” Modal awalnya hanya satu: selalu penasaran/ingin tahu. Selanjutnya tergantung pada seberapa besar keberanian kita dalam mengikuti instinct rasa ingin tahu itu.

Semoga sukses!

0 komentar:

Posting Komentar